Ontdek de beste leningen voor zzp'ers en tips voor een succesvolle aanvraag. Lees ons artikel voor waardevolle inzichten en maak een weloverwogen keuze!

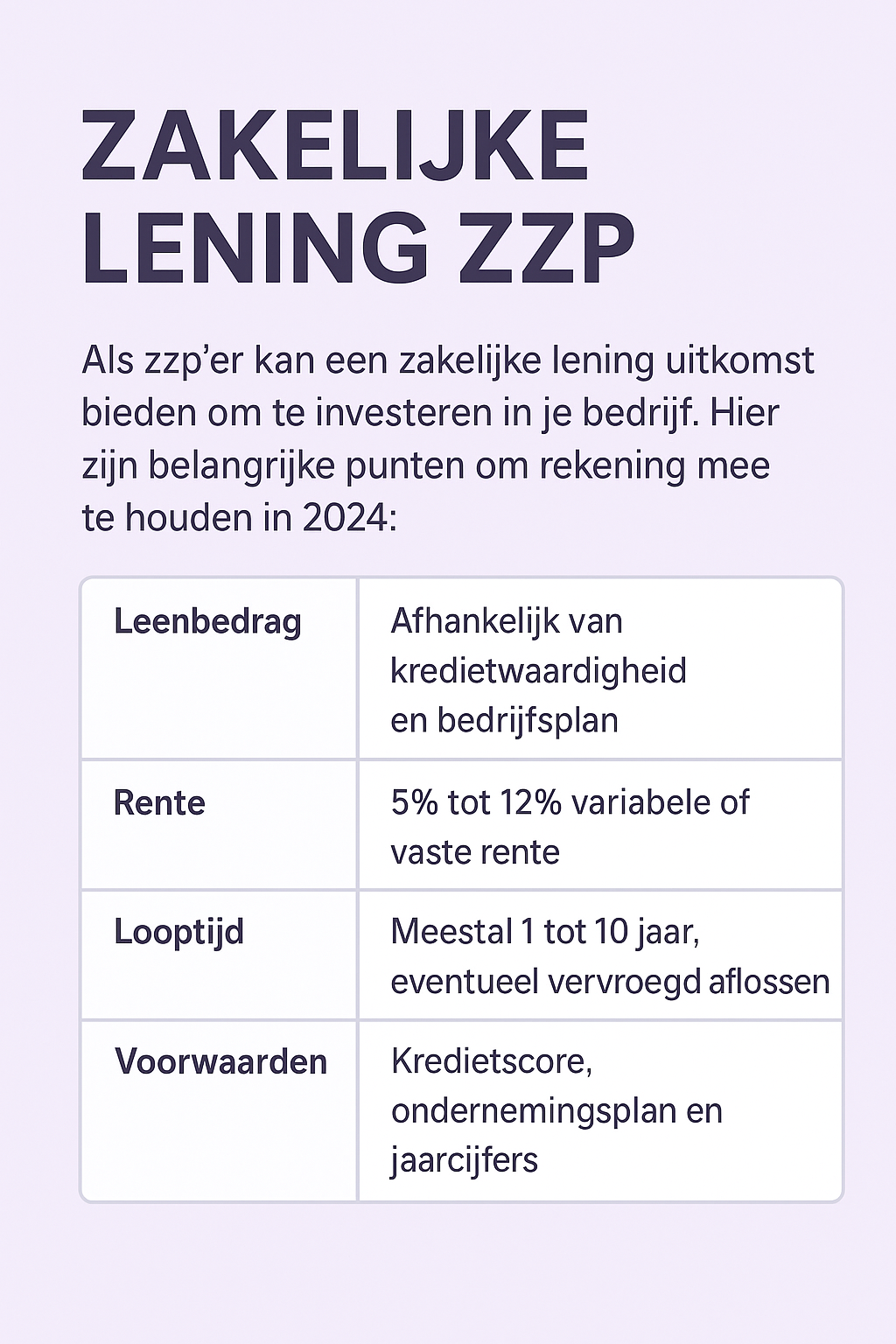

Wil je investeren in je bedrijf, een bedrijfsauto aanschaffen of een tijdelijk financieel gat overbruggen? Dan is lenen als zzp’er soms de snelste manier om extra financiële ruimte te creëren. Maar het aanvragen van een lening als zelfstandige werkt nét even anders dan bij mensen in loondienst.

In dit artikel lees je precies hoe je een zzp lening aanvraagt, welke soorten financiering er zijn, waar kredietverstrekkers op letten én hoe je de juiste keuze maakt tussen een zakelijke lening, financial lease, of een persoonlijke lening. Ook geven we antwoord op veelgestelde vragen zoals: kun je als zzp’er geld lenen met een BKR-registratie, en wat betaal je bij een lening van €20.000?

Als zzp’er is het soms nodig om tijdelijk extra financiële ruimte te creëren, bijvoorbeeld voor investeringen in je bedrijf, het overbruggen van een rustige periode of het vervangen van apparatuur. Maar omdat je als zelfstandige geen vast inkomen hebt, zijn banken en kredietverstrekkers vaak wat voorzichtiger bij het toekennen van een zzp lening.

Toch zijn er volop mogelijkheden. Je kunt kiezen voor een zakelijke lening, een financial lease voor een bedrijfsauto, of zelfs een persoonlijke lening als de financiering niet direct voor je onderneming bedoeld is. Wat voor jou de beste keuze is, hangt af van je doel, je inkomsten en je financiële situatie.

Het is belangrijk dat je je cijfers goed op orde hebt en vooraf bepaalt wat je nodig hebt. Zo vergroot je niet alleen je kans op goedkeuring, maar houd je ook grip op je maandlasten en de groei van je onderneming.

Een lening kan voor jou als zzp’er een slimme manier zijn om te investeren in je onderneming, liquiditeit te verbeteren of onverwachte kosten op te vangen. Maar lenen brengt ook verplichtingen met zich mee. Een goede afweging is dus essentieel.

Conclusie: lenen kan een krachtige tool zijn, mits je je financiële situatie en terugbetalingscapaciteit goed analyseert.

Als zzp’er kun je op verschillende manieren financiering regelen om je bedrijf te laten groeien of te ondersteunen bij tijdelijke tekorten. Het is belangrijk dat je de juiste financieringsvorm kiest, passend bij jouw situatie, je investeringsdoel én je cashflow.

Veelvoorkomende opties voor zakelijk krediet zijn:

Een klassieke vorm waarbij je in één keer een bedrag ontvangt dat je in termijnen terugbetaalt, inclusief rente. Geschikt voor grotere investeringen, zoals bedrijfsmiddelen of een verbouwing.

Bij financial lease ben je economisch eigenaar van bijvoorbeeld een auto of machine; bij operational lease blijft de leasemaatschappij eigenaar. Ideaal voor investeringen in vaste activa zonder dat je je werkkapitaal belast.

Je betaalt facturen aan leveranciers pas ná levering, waardoor je tijdelijk extra ruimte in je kasstroom krijgt. Vaak een stil maar waardevol krediet.

Je spreekt een limiet af met een financier en kunt naar behoefte opnemen en terugstorten. Handig voor het opvangen van pieken en dalen in je omzet.

Let op: een financieringsaanvraag wordt alleen goedgekeurd als je cijfers op orde zijn. Zorg dus voor een recente winst- en verliesrekening, overzicht van je vaste lasten en een helder bestedingsdoel.

Een lening aanvragen als zzp’er vraagt om een iets andere aanpak dan wanneer je in loondienst bent. Omdat je geen vast salaris hebt, kijken kredietverstrekkers vooral naar je bedrijfsresultaten, stabiliteit en het doel van de financiering.

Je kunt een aanvraag indienen bij:

Bij het aanvragen van een zzp lening moet je doorgaans deze documenten overleggen:

Je kunt het proces online starten, maar een persoonlijk gesprek met een adviseur kan extra inzicht geven in je kansen én voorwaarden. Zeker bij grotere bedragen of complexe situaties is dat aan te raden.

Tip: zorg dat je administratie op orde is vóór je een aanvraag doet. Een helder financieel overzicht verhoogt je kans op goedkeuring aanzienlijk.

Als zzp’er kun je niet alleen zakelijk lenen, maar ook kiezen voor een persoonlijke lening. Deze vorm van financiering is vooral geschikt als je geld nodig hebt voor privé-uitgaven (zoals een verbouwing of auto) of voor kleinere zakelijke doelen waarvoor je geen zakelijke lening kunt of wilt aanvragen.

Een persoonlijke lening werkt als volgt:

Let op: je moet wel kunnen aantonen dat je de lening kunt terugbetalen. Dat betekent dat je je inkomsten, uitgaven en eventuele schulden inzichtelijk moet maken. Voor zzp’ers vragen kredietverstrekkers vaak naar een IB-aangifte van de afgelopen jaren of een overzicht van je bedrijfsresultaten.

Overweeg goed of een persoonlijke lening of zakelijke lening beter past bij jouw situatie. Een zakelijke lening biedt vaak meer fiscale voordelen, maar kent strengere voorwaarden.

Wil je als zzp’er geld lenen? Dan moet je aan specifieke voorwaarden voldoen. Omdat je geen vast salaris hebt, kijken kredietverstrekkers vooral naar je inkomenszekerheid, omzet en financiële stabiliteit.

De meest voorkomende voorwaarden voor een zzp lening zijn:

Afhankelijk van de aanbieder kan ook gevraagd worden naar:

Wil je geld lenen als zzp’er met een wisselend inkomen? Dan kun je het beste kiezen voor een partij die ervaring heeft met ondernemersfinanciering. Die kijkt minder star naar loonstroken en meer naar je bedrijfsresultaten over meerdere jaren.

Naast zakelijke leningen kun je als zzp’er ook kiezen voor leasing om bedrijfsmiddelen te financieren: zoals een auto, machine of laptop. Het voordeel? Je hoeft niet in één keer een groot bedrag te investeren en behoudt dus je liquiditeit.

De twee meest gebruikte vormen zijn:

Je least een object (bijvoorbeeld een bedrijfsauto) en bent daarbij economisch eigenaar. Je betaalt in termijnen af en neemt het object na afloop over voor een symbolisch bedrag. Deze vorm lijkt op een lening en komt ook op je balans te staan.

De leasemaatschappij blijft eigenaar van het object en regelt onderhoud, verzekering en beheer. Jij betaalt een vast maandbedrag voor gebruik. Dit wordt vaak gezien als huren met extra service.

Andere alternatieven:

Let op: welke leasingoptie je kiest hangt af van je cashflow, fiscale situatie en de mate van eigendom die je wenst. Laat je goed adviseren als je twijfelt tussen kopen, huren of leasen.

Het Bureau Krediet Registratie (BKR) houdt bij welke leningen je hebt afgesloten en of je die op tijd terugbetaalt. Dit geldt niet alleen voor particuliere leningen zoals een persoonlijke lening of doorlopend krediet, maar ook voor bepaalde zakelijke financieringen, zeker als je als zzp’er privé aansprakelijk bent.

Een negatieve BKR-registratie kan het lastiger maken om nieuwe leningen af te sluiten. Verstrekkers zien je dan als risicovoller. Heb je een positieve of neutrale registratie? Dan is dat juist een teken dat je netjes aflost.

Tips voor zzp’ers met BKR:

Goed om te weten: het BKR kijkt vooral naar je aflosgedrag, niet alleen naar het feit dát je geleend hebt. Verantwoord lenen en terugbetalen kan dus in jouw voordeel werken bij een volgende aanvraag.

Lenen als zzp werkt anders dan voor werknemers in loondienst. Je hebt geen vast maandelijks inkomen, wat betekent dat kredietverstrekkers vooral naar je jaarcijfers, omzet en betalingsgedrag kijken. Toch kun je als zelfstandige vaak prima geld lenen, als je cijfers goed onderbouwd zijn en je een realistisch aflossingsplan hebt.

Als je zakelijk geld wilt lenen als zzp’er, zijn er meerdere routes mogelijk: van een zakelijke lening tot leasing of factuurfinanciering. Het voordeel is dat de rente vaak fiscaal aftrekbaar is. Let wel op de voorwaarden, het doel van de lening en de looptijd: bij zakelijke financiering wordt vooral gekeken naar de terugverdiencapaciteit van je investering.

Een lening voor zzp’ers is afgestemd op ondernemers zonder vast contract. Je kunt bijvoorbeeld geld lenen voor een bedrijfsauto, voorraad, apparatuur of als tijdelijke buffer bij tegenvallende omzet. In tegenstelling tot particulieren wordt je aanvraag beoordeeld op je bedrijfsresultaten, niet op je loonstrook.

Heb je een lening afgesloten? Dan is het belangrijk dat je het zakelijk geld slim gebruikt. Zet het alleen in voor investeringen die bijdragen aan groei of continuïteit van je onderneming. Houd privé- en zakelijke uitgaven strikt gescheiden en maak een heldere terugbetalingsstrategie.

Wil je verantwoord lenen als zzp’er? Volg deze simpele stappen:

Lenen als zzp’er kan een slimme zet zijn om te investeren in groei, cashflow op peil te houden of bedrijfsmiddelen aan te schaffen. Maar zonder vast inkomen is het extra belangrijk om kritisch te kijken naar de voorwaarden, looptijd en je terugbetalingscapaciteit.

Of je nu kiest voor een zakelijke lening, financial lease of een persoonlijke lening, zorg dat je cijfers op orde zijn en weet waarvoor je het geld gebruikt. Zo verhoog je je kans op goedkeuring én houd je controle over je financiën.

Wil jij weten hoe je het best een eigen bedrijf kunt starten? Doe de gratis ondernemerscheck en krijg binnen 2 minuten persoonlijk advies.